(一)规模业绩:营收与利润增速双降,“增收不增利”现象仍在持续

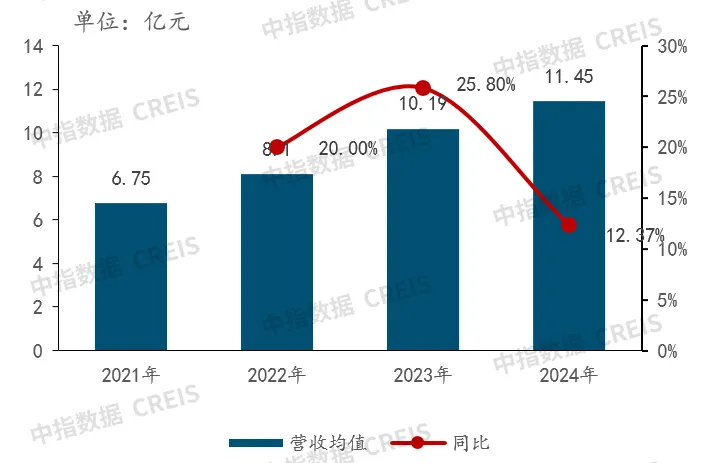

1. A股物企营收均值同比增长12.37%,毛利润均值同比增长1.44%

2024年一季度,5家[1]A股物企营业收入均值为11.45亿元,同比增长12.37%。保持营收正增长的企业有4家,其中招商积余的营业收入最高,约为37.05亿元,新大正的营收增速最快,约为19.51%。

图:2021-2024年一季度A股物企营收均值及增长

数据来源:公司季报,中指研究院整理

利润方面,2024年一季度,5家A股物企毛利润均值约1.41亿元,同比增长1.44%,净利润均值约0.58亿元,同比下降6.95%。其中,招商积余的毛利润与净利润分别为4.18亿元和1.91亿元,均排名第一位。

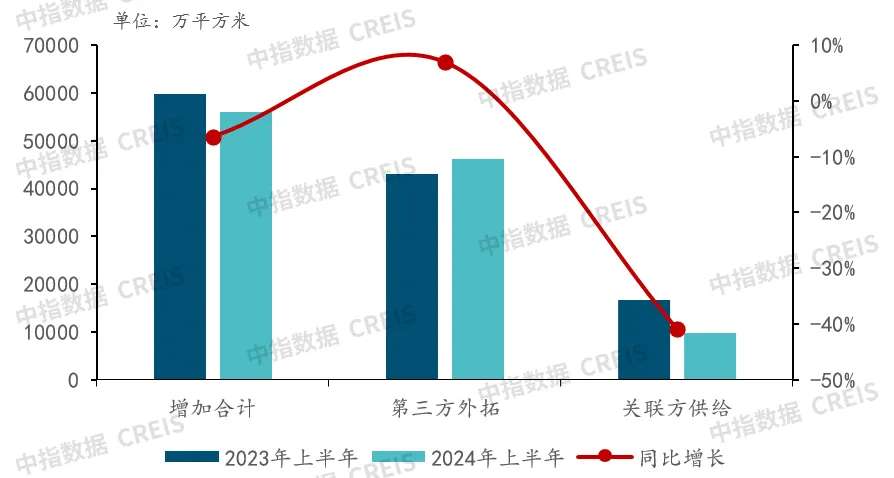

2. 增量贡献中,关联方供给显著下降,第三方外拓加速补位

2024年上半年新增合约面积排名前50的企业,新增合约面积合计约5.6亿平方米,同比下降6.38%。其中,来自关联方的管理面积供给合计9836万平方米,同比下降40.96%,来自第三方外拓的管理面积为4.61亿平方米,同比增长6.98%。

图:新增合约面积排名前50的企业来自关联方及第三方外拓合约面积

数据来源:中指数据CREIS

2024年上半年,新增合约面积排名前10的企业,新增合约面积合计2.52亿平方米,同比下降7.59%。其中,来自关联方合约面积为5352.2万平方米,同比下降47.77%,来自第三方外拓合约面积为1.98亿平方米,同比增长约16.68%。

2023年,并购市场进一步降温,披露相关信息的典型案例涉及交易金额约19亿元,相比上年大幅下降约75%。部分上市公司发布公告称变更其IPO募资款用途,拟将原先用于收购及战略投资的资金压缩或变更为其他用途,企业战略趋向回归稳健风格,有效提高企业抗风险和抗周期能力。2024年上半年,并购市场进一步降温,未监测到典型并购案例,物业服务企业并购更加理性与谨慎。

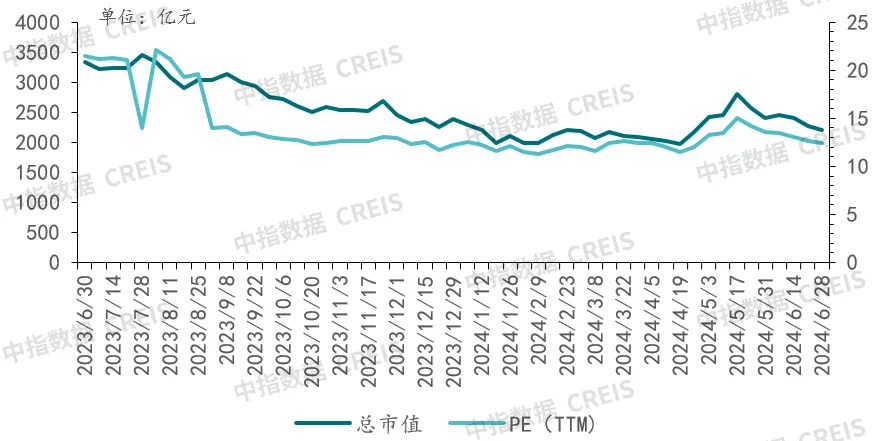

(二)资本市场:关联方影响仍在蔓延,板块总市值仅2210亿元

1. 市场表现缺乏亮点,地方国资仍受关注

2024年上半年,港股物业板块略有企稳,尤其是4月中下旬以来,A股受“国九条”政策刺激及关联方地产利好政策出台、港股受国际资金流入等多方面因素影响,一度出现连续反弹,较最低点略有提升。截至2024年6月28日,行业共有67家上市公司,其中香港主板61家,A股6家,板块总市值约为2210.85亿元,PE均值为12.44(剔除负值)。

图:2023.6.30-2024.6.28日物业板块总市值及市盈率

数据来源:中指研究院整理

从股价表现来看,港股物企股价表现优于A股物企,61家港股物企,6月28日收盘价较年初收盘价涨幅均值为2.29%,22家企业股价增长,其中,领悦服务集团涨幅最高为138.46%;6家A股企业则股价跌幅均值为14.86%,仅1家企业保持增长为特发服务涨幅为36.53%。

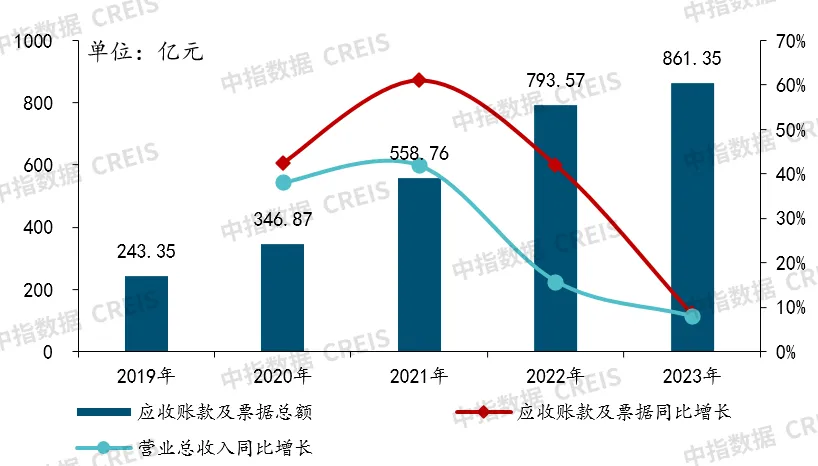

2. 应收账款增速大幅回落,风险逐步出清,净现比1.97

2023年,物业服务上市公司应收账款及票据总额达到861.35亿元,同比增长8.54%,较上年大幅下降33.48个百分点,与营收增速持平,应收与收入增速剪刀差也已较上年大幅下降25.63个百分点,增速相对可控。

图:2019-2023年应收账款及票据总额及增速、营收增速

数据来源:上市公司年报,中指研究院整理

物业上市公司加大预收力度,提高收缴率,2023年经营活动产生的现金流量净额达到294.49亿元,较上年显著改善;净现比回到1以上,2023年达到1.97,为近几年新高。行业风险逐步出清,物业企业正逐步回归现金流逻辑,业绩及估值也将进一步回升。

此外,物业上市公司通过优化组织架构,精简战线,严格控制销售、管理等费用,提升管理效率,近5年期间费用率保持下降趋势,2023年创新低为8.84%。

3. 分红与回购力度创历史新高,资本市场给予正面反馈

2024年上半年,共有34家物业服务上市公司宣布发放2023年年度现金股息,共计分红92.21亿元,创历史新高。从分红金额看,华润万象生活分红金额最高,为17.63亿元;万物云14.13亿元,紧随其后。派息率超过50%的有13家,其中,碧桂园服务派息率高达335.98%,排名第一,康桥悦生活达96.24%,排名第二。

2024年上半年,港股有8家物企开展了股份回购,包括万物云、绿城服务、德信服务集团、金科服务、永升服务、中海物业、越秀服务和星盛商业。这些企业2023年经营活动现金流量净额均为正,企业资金相对充裕。万物云的回购金额为7199.81万元,是回购金额最高的企业。

(三)增值服务:基于“社区服务”核心逻辑,建立专业、独立运营团队

1. 社区增值服务贡献稳定,非业主增值服务下降超三成

在增值服务及创新型服务业务方面,百强企业已经由大而全的平台模式,转向专注于高潜力细分赛道,实现资源聚焦和垂直化发展,在维持诸如空间运营等传统业务基础之上,发挥近场服务优势,实现部分业务的逆势增长。

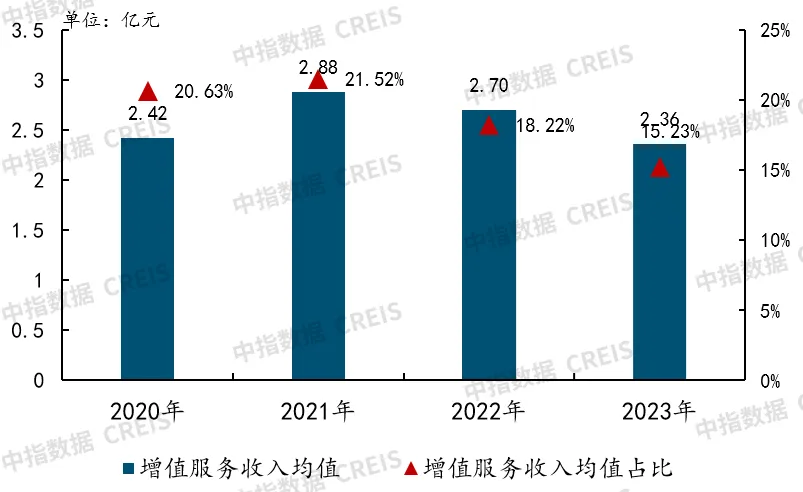

2023年,百强企业增值服务收入均值2.36亿元,较上年的2.7亿元下降12.59%,占比为15.23%,较上年下降2.99个百分点。一方面,非业主增值服务收入均值为0.7亿元,较上年的1.05亿元下跌超三成,是增值服务收入下降的主要原因,预计此项业务还将进一步萎缩;另一方面,受限于消费大环境的影响,居民收入预期降低、消费降级等导致需求没有明显增长,社区增值服务收入均值为1.66亿元,与上年基本持平,业务的大幅提振尚待时日。

图:2020-2023年百强企业增值服务收入及占比情况

数据来源:中指数据CREIS

2. 发挥近场优势,“人、物、场”运营是主要来源

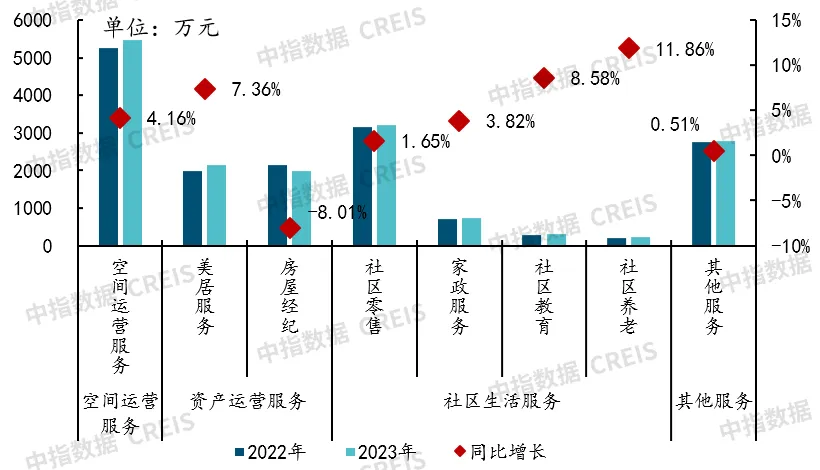

在百强企业的社区增值服务中,空间运营服务、资产运营服务、社区生活服务仍为主要组成部分,2023年的收入均值分别为5468.8万元、4120.8万元及4470.4万元,合计占社区增值服务收入的比重达84.7%。其中,空间运营服务主要包括停车场运营、广告投放或租赁等业务,同比增长4.16%。

图:2022-2023年百强企业各类社区增值服务收入均值及同比变化

数据来源:中指数据CREIS

美居服务涵盖拎包入住、设计服务、整装旧改等业务。百强企业通过“一站式家居服务”、“个性定制化解决方案”、“一对一”与“去标准化”等措施,在关注新房市场的同时,聚焦旧房焕新,打通产业链条纵向壁垒,成效显著。2023年,百强企业美居服务收入均值达到2141.6万元,同比增长7.36%。百强企业中,除碧桂园服务、雅生活集团等头部企业外,2023年滨江服务等“入局者”表现优异。其中,滨江服务打造以5S为中心的增值服务体系,包括优家服务、优居服务及优享生活服务。优居服务秉承“生活家”软装服务理念,为客户提供格调高雅、时尚、现代化的定制硬装、软装、家装服务等,2023年该板块营收大幅增长,达到5.32亿元。

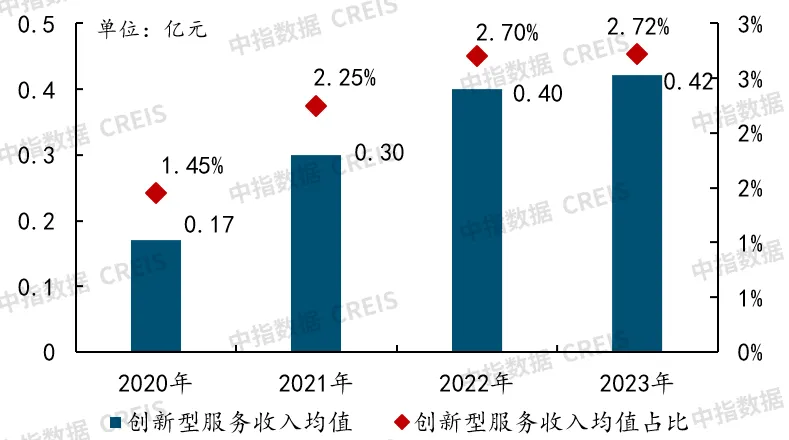

3. 创新服务收入贡献有限,主要在头部企业中开展

在诸多不利环境下,百强企业并未坐以待毙,仍在多赛道积极寻找“出路”,在头部企业的引领下,百强企业有侧重地发力城市服务、IFM等业务,创新型服务收入均值为0.42亿元,同比增长5.0%,保持连续增长态势,占比微幅提升至2.72%。

图:2020-2023年百强企业创新型服务收入及占比情况

数据来源:中指数据CREIS

头部企业或少数重点企业引领百强企业开展创新型服务,更加关注项目盈利能力以及回款情况,与基础物业管理服务产生联动,坚守主业,坚持创新,平衡风险与回报。

城市服务呈现业务融合的发展趋势,借助智慧化运营平台,将住宅小区、街道、办公大楼、公园绿地等业务场景融为一体,从管理到运营、由单体向全域,实现新场景突破。头部企业布局早、业务体量大,规模优势和先发优势明显,其他企业保持跟进态势,纷纷试水,探索新领域,寻求突破和增长机会。

(四)服务品质:扎实做好满意度,构建完备且实用的标准体系

1. 以客户满意度为驱动,持续改善服务质量

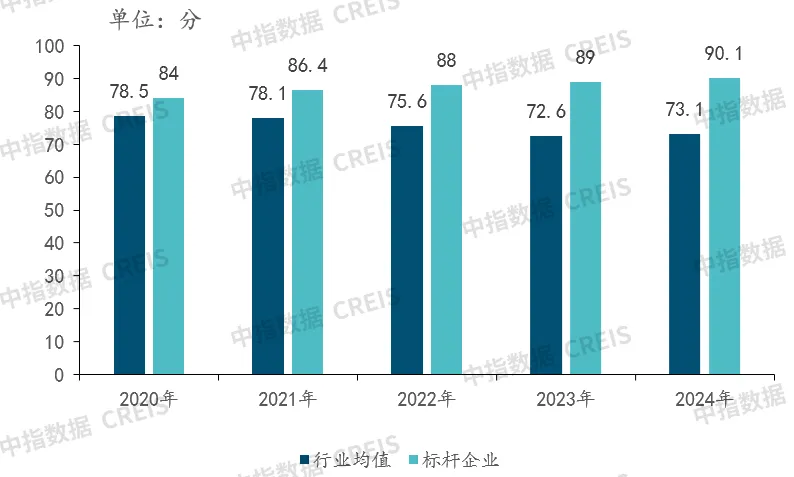

物业服务满意度止住下跌趋势,呈现稳定态势。随着居民对居住品质要求不断提升,物业服务满意度也在回升。最新调查数据显示,2024年物业服务满意度相比上年有了小幅提升,达到73.1分。这一成绩的取得,离不开物业企业持续努力和创新,他们通过提供优质服务、加强与居民的沟通互动等方式,赢得了居民的广泛信任和认可。

图:2020-2024年物业服务满意度得分

数据来源:中指研究院整理

而行业内领先的物业企业以满意度建设为抓手,注重客户体验,深化生活场景,努力将客户感受上的期望与现实的差距降到最低,提升满意度水平,依托市场口碑、品牌优势获得